4月21日给予森麒麟(002984)推荐评级。

投资建议:公司智能制造能力行业领先,持续赋能全球化发展,随摩洛哥及西班牙产能陆续落地贡献增量,叠加关税下降利好,带来公司营业收入及盈利能力持续向上。考虑公司2024Q1 业绩超预期,该机构上调公司利润预测,预计公司2024-2026 年收入为97.45/116.61/134.97 亿元, 归母净利润为22.12/24.90/28.45 亿元,对应EPS 为2.14/2.41/2.75 元,对应2024 年4 月19 日25.77 元/股的收盘价,PE 分别为12/11/9 倍,维持“推荐”评级。

风险提示:原材料价格波动、全球轮胎需求不及预期、汇率波动、新产能落地不及预期、国际贸易摩擦加剧、运费价格波动等。

该股最近6个月获得机构36次买入评级、8次增持评级、7次推荐评级、4次强烈推荐评级、4次强推评级、3次跑赢行业评级、3次“买入”投资评级、2次优于大市评级、1次“增持”的投评级。

【12:23 金徽酒(603919)2024年一季报点评:产品结构优化显著 基地市场持续精耕】

4月21日给予金徽酒(603919)推荐评级。

投资建议:公司夯实甘肃省内基地市场,不断在高端引领、大众消费实现突破;滚动发展环甘肃西北市场,陕西、内蒙、宁夏、青海等省份稳步提升;同时逐步培育华东及北方市场第二增长曲线,有望顺利实现2024 年公司营业收入30亿元、净利润4 亿元的发展目标。该机构预计公司24~26 年营收分别为30.76/37.28/45.14 亿元,归母净利润分别为4.01 /4.84/5.84 亿元,当前股价对应P/E 分别为24/20/17X,维持“推荐”评级。

风险提示:甘肃省内白酒竞争加剧;场景恢复不及预期;产品结构升级不及预期。

该股最近6个月获得机构18次买入评级、13次增持评级、5次推荐评级、2次“买入”投资评级、1次”推荐”评级、1次跑赢行业评级、1次强烈推荐评级、1次优于大市评级、1次增持-A评级。

【12:23 华凯易佰(300592)2023年年报点评:依托自主开发数据系统 跨境电商毛利率与周转效率显著提升】

4月21日给予华凯易佰(300592)推荐评级。

投资建议:“精品+亿迈”三大业务驱动模式,在汇率向好和国际运费下降等成本端因素持续优化的背景下,公司通过易佰云信息化系统的精细化运作,有效实现降本增效,经营业绩持续向好。该机构预计24-26 年公司实现归母净利润4.50/5.60/6.74 亿元,分别同比+35.3%/+24.7%/+20.2%,对应PE 为11/9/7X,维持“推荐”评级。

风险提示:海外需求不及预期,收购计划不及预期,出口成本大幅变化。

该股最近6个月获得机构27次买入评级、9次增持评级、6次推荐评级。

【12:23 九华旅游(603199)23年年报及24年一季报点评:23年业绩表现亮眼 聚焦后续高铁开通和机场扩建的赋能效果】

4月21日给予九华旅游(603199)推荐评级。

投资建议:看好九华旅游后续成长,聚焦三大逻辑:1)交通优化:停车场扩建/池黄高铁开通预期/九华山机场扩建预期优化景区交通,后续客流有望增长;2)业绩弹性:酒店/索道缆车/客运业务业绩弹性大,23 年归母净利润与收入增长比高于1 的趋势有望延续,客流增长将促毛利率/净利率优化;3)需求旺盛:九华山高知名度叠加佛教圣地属性带来长期高热度,寺庙游属性匹配年轻群体需求,需求端有望长期旺盛。预计公司24-26 年归母净利润2.30/2.44/2.61亿元,对应PE 值为18X/17X/16X,维持“推荐”评级。

风险提示:景区热点风向转移风险,交通优化项目落地时间不及预期风险.

该股最近6个月获得机构12次增持评级、2次推荐评级、1次买入评级。

【12:18 西部矿业(601168)2024年一季报点评:业绩稳步释放 期待玉龙技改项目满产】

4月21日给予西部矿业(601168)推荐评级。

盈利预测与投资建议:公司获各琦铜矿贡献稳定产量,玉龙铜矿一二期技改贡献增量。该机构预计2024-2026 年公司将实现归母净利34.57 亿元、36.06 亿元、37.44 亿元,对应4 月19 日收盘价的PE 为14x、14x 和13x,维持“推荐”评级。

风险提示:项目进度不及预期,分红比例下调,铜铅锌锂等金属价格下跌,等。

该股最近6个月获得机构13次买入评级、5次增持评级、3次“买入”投资评级、3次强推评级、3次推荐评级、3次优于大市评级、3次跑赢行业评级、2次强烈推荐评级、2次买入-A评级。

【12:18 浪潮信息(000977)2023年年报点评:23Q4业绩强势逆转 服务器龙头地位稳固】

4月21日给予浪潮信息(000977)推荐评级。

投资建议:预计公司24-26 年归母净利润分别为24.19、28.93、33.84 亿元,当前市值对应24/25/26 年的估值分别为22/18/16 倍,考虑到AI 算力投资有望保持高景气,而公司在服务器领域龙头地位显著,该机构认为当前公司被显著低估,维持“推荐”评级。

风险提示:供应链风险;核心技术水平升级不及预期;政策推进不及预期

该股最近6个月获得机构8次买入评级、6次推荐评级、3次增持评级、1次跑赢行业评级。

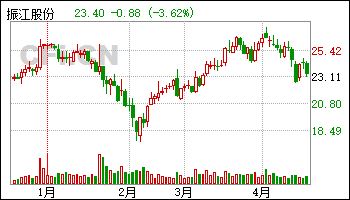

【11:33 振江股份(603507)2023年年报点评:盈利水平显著改善 风光主业稳步推进】

4月21日给予振江股份(603507)推荐评级。

投资建议:考虑海外风电及光伏行业需求景气,公司持续推进“双海”战略,深化与西门子、GCS 等知名企业的长期合作,成长性突出,该机构预计公司24-26年营收分别为48.4、59.6、73.4 亿元,对应增速分别为26%、23%、23%;归母净利润分别为3.4、4.6、6.6 亿元,对应增速分别为83%、35%、46%,以4月19 日收盘价作为基准,对应24-26 年PE 为10X、7X、5X。维持“推荐”评级。

风险提示:汇率波动风险,原材料价格波动风险等。

该股最近6个月获得机构4次买入评级、2次推荐评级。

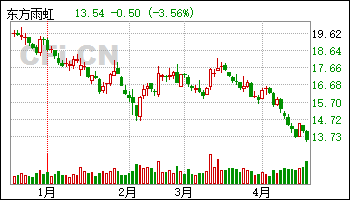

【11:33 东方雨虹(002271)2023年年报点评:计提影响当期业绩 零售业务增速亮眼】

4月21日给予东方雨虹(002271)推荐评级。

投资建议:该机构看好①“防水新规”发布带来的行业提质扩容,防水主业市场份额扩张;②非防水业务的协同成长;③渠道变革带来的经营质量提升。该机构预计公司2024-2026 年归母净利为28.16、32.78、37.32 亿元,现价对应PE为12、10、9 倍,维持“推荐”评级。

风险提示:地产政策变动不及预期;原材料价格波动的风险。

该股最近6个月获得机构25次买入评级、3次推荐评级、3次增持评级、2次跑赢行业评级、1次强烈推荐评级、1次买入-A评级、1次优于大市评级。

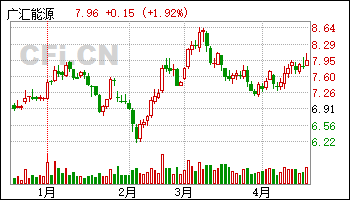

【11:33 广汇能源(600256):煤、气价格下跌拖累全年业绩 静待煤炭产能释放】

4月21日给予广汇能源(600256)推荐评级。

投资建议 预计2024-2026 年公司营收分别为683.47、756.04、872.95 亿元;归母净利润分别为66.35、75.92、92.19 亿元,同比分别增长28.26%、14.42%、21.42%;EPS 分别为1.01、1.16、1.40 元,对应PE 分别为7.88、6.88、5.67倍,维持“推荐”评级。

风险提示 下游需求不及预期的风险,煤、气价格下跌的风险,新建项目达产不及预期的风险等。

该股最近6个月获得机构17次买入评级、5次推荐评级、2次优于大市评级、2次强推评级、1次增持评级。

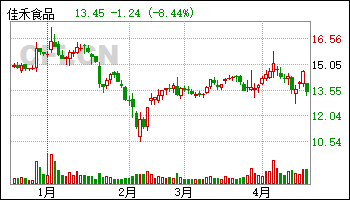

【11:18 佳禾食品(605300)2023年年报及2024年一季报点评:经营短期承压 期待后续改善】

4月21日给予佳禾食品(605300)推荐评级。

投资建议:该机构预计公司2024~2026 年营业收入分别为29.3/32.5/36.4 亿元,同比+3.2%/10.7%/12.0%;归母净利润分别为2.3/2.7/3.0 亿元,同比-9.9%/+14.6%/+13.1%,当前股价对应P/E 分别为23/20/18X,维持“推荐”评级。

风险提示:下游需求恢复不及预期,咖啡业务拓展不及预期,原材料价格波动风险。

该股最近6个月获得机构8次买入评级、4次“买入”投资评级、2次推荐评级、2次优于大市评级、2次增持评级。

【11:18 图南股份(300855)2023年年报2024年一季报点评:持续聚焦高温合金主业;产业延伸打开成长空间】

4月21日给予图南股份(300855)推荐评级。

投资建议:公司是我国高温合金及其制品核心供应商,积极延伸产业链至中下游机加工领域,打开成长空间。该机构预计2024~2026 年归母净利润至4.2 亿、5.3 亿和6.9 亿元,对应PE 为22x/17x/13x。该机构考虑到公司业务延伸和“两机”持续高景气,维持“推荐”评级。

风险提示:下游需求不及预期;业务拓展不及预期;原材料价格波动等。

该股最近6个月获得机构5次买入评级、2次增持评级、1次强烈推荐评级、1次推荐评级。

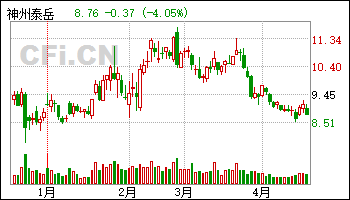

【11:18 神州泰岳(300002):老游稳健运营 新游上线或推动增长】

4月21日给予神州泰岳(300002)推荐评级。

投资建议:该机构认为,公司已上线手游流水表现稳中有增,年内后续新品逐渐上线有望进一步增厚营收和利润。该机构预计公司2024-2026 年归属于上市公司股东的净利润依次达10.58/11.97/13.36 亿元, 同比增长19.27%/13.20%/11.55%,对应PE 分别为16x/14x/13x, 维持“推荐”评级。

风险提示:市场竞争加剧的风险、行业政策趋严的风险、新品上线时间不及预期的风险、新游流水不及预期的风险等。

该股最近6个月获得机构17次买入评级、3次推荐评级、1次强烈推荐评级。

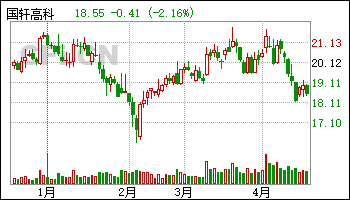

【11:18 国轩高科(002074)2023年年报及2024年一季报点评:业绩高增 全球战略布局加速】

4月21日给予国轩高科(002074)推荐评级。

投资建议:该机构预计公司2024-2026 年实现营收361.47、471.36、578.03亿元,同比增速分别为14.4%、30.4%、22.6%,归母净利润12.57、17.83、25.15 亿元,同比增速分别为34.0%、41.8%、41.1%,对应PE 为26、19、13倍,考虑到公司积极打造一体化产业链,出海进程领先,维持“推荐”评级。

风险提示:原材料价格波动超预期、新能车销量不及预期、产能项目投建进度不及预期

该股最近6个月获得机构5次增持评级、3次买入评级、3次推荐评级、1次优于大市评级、1次强烈推荐评级。

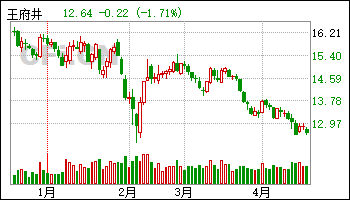

【11:18 王府井(600859)2023年年报点评:奥莱高增百货店效提升 免税业务逐步放量】

4月21日给予王府井(600859)推荐评级。

投资建议:全年来看公司有税整体呈现复苏态势,奥莱/购物中心增长相对韧性,未来有望持续带动公司有税增长;免税方面,公司万宁离岛免税项目于2023 年4 月8 日正式营业,未来有望逐步释放盈利能力。此外,随着出入境逐步放开,市内免税相关政策有望加速推出,打开公司在市内免税和机场免税部分增量空间。该机构预计24-26 年公司归母净利润分别为10.43/13.25/15.80 亿元,对应24-26 年PE 为14X/11X/9X,维持“推荐”评级。

风险提示:客流恢复不及预期、租金下降、消费者信心不足。

该股最近6个月获得机构9次增持评级、8次买入评级、2次推荐评级、1次优于大市评级、1次跑赢行业评级。